Debt Capital Markets Advisory: Comprehensive Solutions for Diverse Needs In the complex and evolving world of...

TRW Global Law Firm

Legal excellence across continents

Our advice is informed by decades of experience working alongside the leading industry players in energy, life sciences, technology, financial services, private capital and more.

Learn More →Through our office network and our relationships with the world's best local law firms, we support our clients wherever they do business.

Learn More →Stay informed with our latest legal updates, industry insights, and expert analysis on current legal developments in Bangladesh and internationally.

View All Insights →Learn more about our firm, our team, and our commitment to providing exceptional legal services to clients in Bangladesh and internationally.

Learn More →

Dec 13, 2024 | Banking Law, Cheque Dishonour, Commercial, Debt, Family, Private Equity, Tort Law, Uncategorized

Debt Capital Markets Advisory: Comprehensive Solutions for Diverse Needs In the complex and evolving world of...

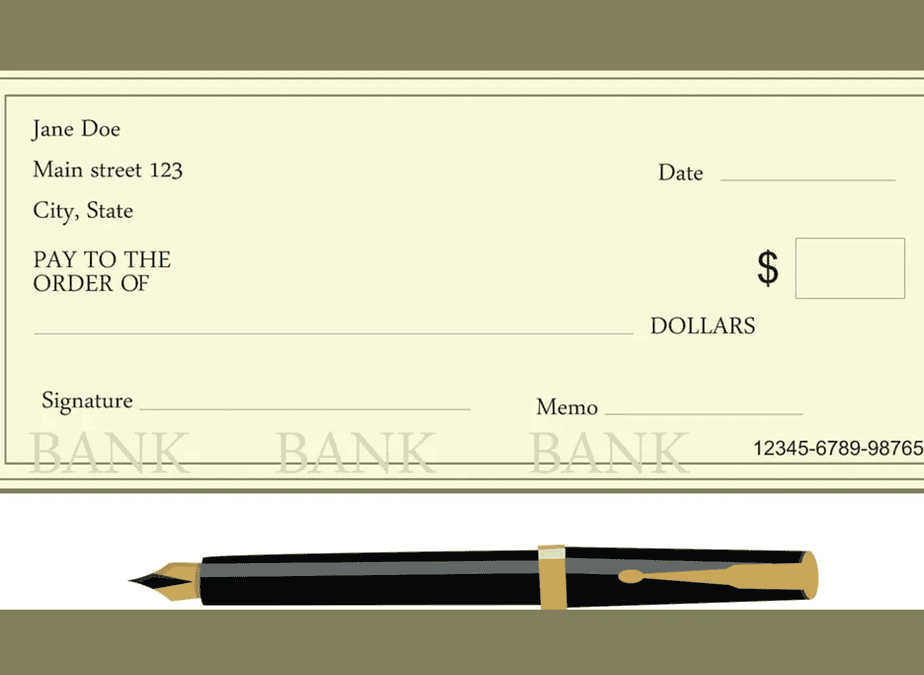

Apr 29, 2024 | 2023, 2024, Banking Law, BD Law, Business Law, Cheque Dishonour, Uncategorized

চেক ডিজঅনার মামলার নতুন নিয়ম হস্তান্তরযোগ্য দলিল আইন, ১৮৮১ এর চেক ডিজঅনার মামলা নিয়ে জটিল বিষয়গুলো ছোট ছোট আলোচনার...

Apr 7, 2024 | 2023, Agreement, Banking Law, BD Law, Business Law, Cheque Dishonour, Commercial, Company Law, Uncategorized

Cheque Dishounor and Legal Remedies in Bangladesh in 2024 and how to deal with it Cheque dishonor is a recognized...

Oct 4, 2023 | 2023, Agreement, Banking Law, BD Law, Book, Cheque Dishonour, Commercial, Insurance

The Process of Share Certificate Cancellation in a Private Limited Company in Bangladesh In Bangladesh, private...

Aug 20, 2023 | 2023, Banking Law, Cheque Dishonour, Project Finance, Uncategorized

Promissory Note and Bill of Exchange Bills of exchange and promissory notes are written pledges between two parties...

Jan 30, 2022 | Banking Law, BD Law, Breach of Contract, Business Law, Cheque Dishonour, Commercial, Company Law, Law

চেক ডিসঅনার মামলা চেক ডিসঅনার মামলা এবং প্রতিকার – চেক একটি হস্তান্তরযোগ্য দলিল। একটি হস্তান্তরযোগ্য দলিল হল একটি...